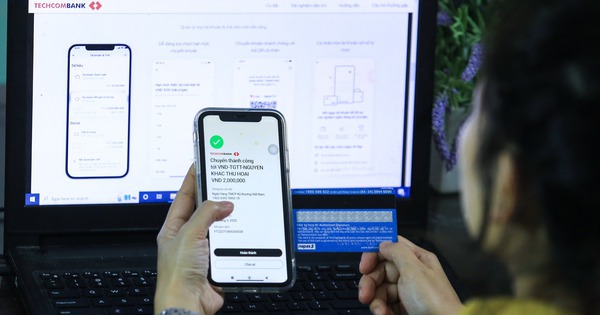

Chuyển khoản trên 10 triệu phải xác thực sinh trắc học từ 1.7 nhằm chống lừa đảo

Ông Lê Anh Dũng cho hay, theo Quyết định 2345 của NHNN từ ngày 1.7, khách hàng muốn chuyển khoản trên 10 triệu đồng hoặc trị giá trên 20 triệu đồng mỗi ngày phải xác thực sinh trắc học. Mức 10 triệu đồng này được căn cứ dựa trên thống kê 70% các giao dịch qua ngân hàng hiện nay đều dưới 10 triệu đồng. Để tránh trường hợp kẻ gian lừa đảo, đột nhập tài khoản của khách hàng và chia nhỏ lệnh dưới 10 triệu đồng để chuyển tiền đi, quy định yêu cầu chuyển tiền có trị giá trên 20 triệu đồng/ngày phải có xác thực sinh trắc học. Quy định này nhằm bảo vệ quyền lợi khách hàng, chống lừa đảo, chiếm đoạt tiền.

Thanh toán không dùng tiền mặt tăng cao

Về đảm bảo an toàn, an ninh mạng cho hoạt động thanh toán, NHNN đã thường xuyên có các văn bản chỉ đạo toàn ngành về tăng cường đảm bảo an ninh, an toàn hoạt động thanh toán, trong đó yêu cầu các tổ chức tín dụng, trung gian thanh toán rà soát quy trình, quy định nội bộ. Ưu tiên áp dụng mở tài khoản thanh toán, ví điện tử bằng phương tiện điện tử (eKYC) đối với khách hàng sử dụng căn cước công dân gắn chip. Tăng cường công tác quản lý rủi ro, thực hiện hậu kiểm 100% đối với các tài khoản, ví điện tử mở bằng eKYC…

Ngoài ra, NHNN đã phối hợp với Bộ Công an tổ chức kiểm tra về an toàn hệ thống thông tin và hoạt động mở, sử dụng tài khoản thanh toán tại nhiều tổ chức tín dụng, trung gian thanh toán. NHNN cũng thường xuyên chỉ đạo các đơn vị trong ngành ngân hàng làm tốt công tác truyền thông để nâng cao nhận thức về an toàn thông tin, phòng chống lừa đảo, gian lận thanh toán cho toàn thể cán bộ ngành ngân hàng và khách hàng. Ngành ngân hàng đã và đang tích cực phối hợp với Bộ Công an triển khai Đề án 06 ứng dụng dữ liệu dân cư phục vụ cho công tác làm sạch dữ liệu, xác minh thông tin khách hàng thông qua căn cước công dân gắn chip, tài khoản VneID và hỗ trợ trong việc cung ứng sản phẩm, dịch vụ ngân hàng.

Liên quan đến giải pháp phối hợp ngăn chặn các giao dịch gian lận, giả mạo, ông Nguyễn Hoàng Long, Phó tổng giám đốc NAPAS cho biết, thời gian qua, NAPAS đã phối hợp Tiểu ban quản lý rủi ro – Hiệp hội Ngân hàng và các ngân hàng thành viên để đưa ra các giải pháp, trong đó NAPAS đang soạn thảo bộ quy trình phối hợp giữa NAPAS và các ngân hàng dựa trên nền tảng quy định pháp lý hiện nay. Đó là khi một ngân hàng phát hiện ra giao dịch mang tính chất gian lận, lừa đảo thì thông qua NAPAS có thể thông tin ngay đến các ngân hàng được nhận tiền, từ đó các ngân hàng có hành vi tương ứng.